Tôi có kinh doanh online quần áo bình thường, bên chi cục thuế gọi cho tôi và bảo mời đến để hỏi về việc kê khai thuế kinh doanh online và bảo là có thể sẽ bị truy thu thuế kinh doanh online mấy năm liền. Tôi muốn hỏi về việc cá nhân kinh doanh online thế này thì có phải nộp thuế không ạ? Cơ quan thuế lấy căn cứ vào đâu để tính số tiền truy thu tôi phải nộp ạ?

Trả lời:

Căn cứ: Luật số 38/2019/QH14; Nghị định 126/2020/NĐ-CP; Thông tư 92/2015/TT-BTC; Nghị định số 125/2020/NĐ-CP

1.Thứ nhất, về việc cá nhân kinh doanh online có phải nộp thuế không.

Theo quy định tại khoản 2 Điều 30 Nghị định 126/2020/NĐ-CP của Chính phủ quy định chi tiết một số điều của Luật Quản lý Thuế, kể từ ngày 5/12/2020, các ngân hàng thương mại có trách nhiệm cung cấp thông tin giao dịch qua tài khoản, số dư tài khoản, số liệu giao dịch theo đề nghị của Thủ trưởng cơ quan quản lý thuế để phục vụ cho mục đích thanh tra, kiểm tra xác định nghĩa vụ thuế phải nộp. Đồng thời, thực hiện các biện pháp cưỡng chế thi hành quyết định hành chính về quản lý thuế theo quy định của pháp luật về thuế.

Ngân hàng cũng phải có trách nhiệm khấu trừ, nộp thay nghĩa vụ thuế của tổ chức, cá nhân ở nước ngoài kinh doanh thương mại điện tử (không có cơ sở thường trú tại Việt Nam) có phát sinh thu nhập từ Việt Nam; phong tỏa tài khoản của người nộp thuế bị cưỡng chế thi hành quyết định hành chính theo đề nghị của cơ quan quản lý thuế…

Điều 1 Thông tư 92/2015/TT-BTC quy định về người nộp thuế như sau:

1. Người nộp thuế theo hướng dẫn tại Chương I Thông tư này là cá nhân cư trú bao gồm cá nhân, nhóm cá nhân và hộ gia đình có hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thuộc tất cả các lĩnh vực, ngành nghề sản xuất, kinh doanh theo quy định của pháp luật (sau đây gọi là cá nhân kinh doanh). …

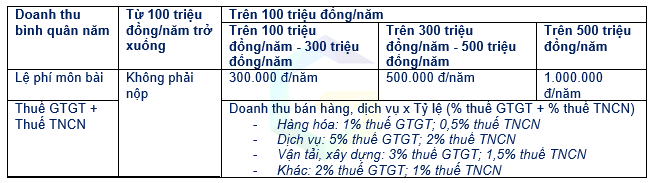

2. Người nộp thuế nêu tại khoản 1 Điều này không bao gồm cá nhân kinh doanh có doanh thu từ 100 triệu đồng/năm trở xuống”. Như vậy, cá nhân kinh doanh online có doanh thu trên 100 triệu đồng/năm phải nộp thuế thu nhập cá nhân và thuế giá trị gia tăng. Ngược lại, cá nhân kinh doanh online có doanh thu dưới 100 triệu đồng/năm không phải nộp hai loại thuế này.

Như vậy, cá nhân kinh doanh online có doanh thu trên 100 triệu đồng/năm phải nộp thuế thu nhập cá nhân và thuế giá trị gia tăng. Ngược lại, cá nhân kinh doanh online có doanh thu dưới 100 triệu đồng/năm không phải nộp hai loại thuế này.

2.Thứ hai, về việc truy thu thuế

Việc truy thu thuế là quyết định hành chính của cơ quan thuế, yêu cầu đối tượng nộp thuế cần phải nộp phần thuế còn thiếu vào ngân sách nhà nước.

Căn cứ Nghị định số 125/2020/NĐ-CP về xử phạt vi phạm hành chính thuế, hóa đơn

Mức phạt hiện hành (áp dụng từ ngày 05/12/2020)

Căn cứ pháp lý | Hành vi vi phạm | Hình thức xử phạt chính | Xử phạt bổ sung |

| Khoản 1 Điều 13 Nghị định 125/2020/NĐ-CP | Nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 05 ngày và có tình tiết giảm nhẹ | Cảnh cáo | Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách trong trường hợp người nộp thuế chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế |

| Khoản 2 Điều 13 Nghị định 125/2020/NĐ-CP | Nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 30 ngày, trừ trường hợp trên | Từ 02 – 05 triệu đồng | |

| Khoản 3 Điều 13 Nghị định 125/2020/NĐ-CP | Nộp hồ sơ khai thuế quá thời hạn quy định từ 31 ngày đến 60 ngày | Từ 05 – 08 triệu đồng | |

| Khoản 4 Điều 13 Nghị định 125/2020/NĐ-CP | – Nộp hồ sơ khai thuế quá thời hạn quy định từ 61 đến 90 ngày. – Nộp hồ sơ khai thuế quá thời hạn quy định từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp. – Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp (*) – Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp (**) | Từ 08 – 15 triệu đồng | Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách trong trường hợp người nộp thuế chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế Trường hợp (*) và (**) phải nộp hồ sơ khai thuế, phụ lục kèm theo hồ sơ khai thuế |

| Khoản 5 Điều 13 Nghị định 125/2020/NĐ-CP | Nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế. Lưu ý: Trường hợp số tiền phạt nếu áp dụng theo khoản này lớn hơn số tiền thuế phát sinh trên hồ sơ khai thuế thì số tiền phạt tối đa đối với trường hợp này bằng số tiền thuế phát sinh phải nộp trên hồ sơ khai thuế nhưng không thấp 11.5 triệu đồng. | Từ 15 – 25 triệu đồng | Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách trong trường hợp người nộp thuế chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế |

Theo Điều 3 Thông tư 92/2015/TT-BTC số tiền thuế khi bán hàng online được tính theo phương pháp khoán.

Cụ thể thuế GTGT và thuế TNCN phải nộp được tính theo công thức sau:

- Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ thuế GTGT

- Số thuế TNCN phải nộp = Doanh thu tính thuế TNCN x Tỷ lệ thuế TNCN.

Trong đó: Doanh thu tính thuế:

– Doanh thu tính thuế GTGT và doanh thu tính thuế TNCN là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ.

– Trường hợp cá nhân nộp thuế khoán có sử dụng hóa đơn của cơ quan thuế thì doanh thu tính thuế được căn cứ theo doanh thu khoán và doanh thu trên hóa đơn.

– Trường hợp cá nhân kinh doanh không xác định được doanh thu tính thuế khoán hoặc xác định không phù hợp thực tế thì cơ quan thuế có thẩm quyền ấn định doanh thu tính thuế khoán. Tỷ lệ thuế: Bán hàng online là hoạt động phân phối, cung cấp hàng hóa có tỷ lệ thuế GTGT là 1%; tỷ lệ thuế TNCN là 0,5%.

Quý khách có nhu cầu tư vấn thêm chi tiết hãy liên hệ ĐẠI LÝ THUẾ HTTP

Nguồn: Đặng Hoa